Prüfen Sie ganz einfach und unverbindlich mit nur wenigen Eckdaten, ob Ihr Unternehmen für Factoring geeignet ist. Der Check ist zu 100 % anonym und Sie erfahren in Echtzeit, ob Sie von sofortiger Liquidität profitieren können.

Reverse-Factoring

Beim Reverse Factoring handelt es sich um eine Umkehrung der Finanzierungsart Factoring. Dabei geht die Initiative vom Abnehmer von Waren oder Dienstleistungen aus. Er verkauft seine Verbindlichkeiten gegenüber dem Lieferanten an einen Factor, der die Begleichung der Rechnung übernimmt. Das Reverse Factoring bringt für alle Beteiligten zahlreiche Vorteile, wird aber im Vergleich zum klassischen Factoring selten genutzt.

Definition: Reverse Factoring – Was ist das?

Das Reverse Factoring ist auch unter den Namen Lieferanten- oder Einkaufsfinanzierung bekannt. Die Initiative geht dabei vom Abnehmer der Ware aus. Das Reverse Factoring beschreibt folglich eine Vorfinanzierung gegenüber dem Lieferanten.

Eine Besonderheit ist, dass meist ein Rahmenvertrag zwischen allen drei Parteien, also dem Lieferanten, dem Abnehmer und dem Factor, geschlossen wird. Die Bonität des Abnehmers ist dabei eine wesentliche Voraussetzung.

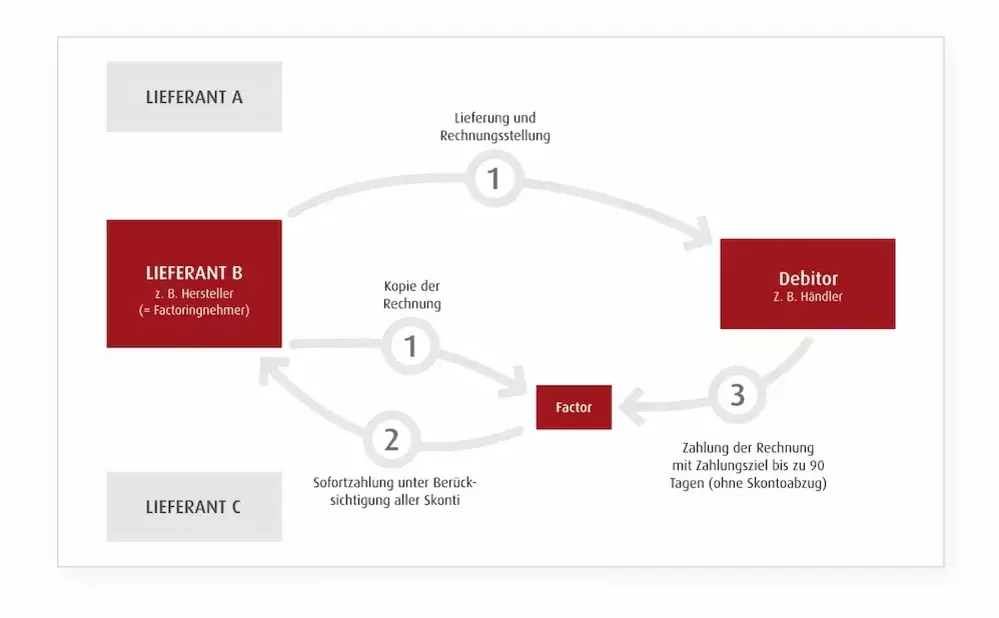

Erklärung: Wie funktioniert Reverse Factoring?

Der Ablauf des Reverse Factoring ist vergleichsweise einfach zu erklären. Ein Händler bzw. Unternehmen (Debitor) erhält von einem Lieferanten oder Hersteller die bestellte Ware und die entsprechende Rechnung. Diese Rechnung gibt er an den Factor weiter, der die Verbindlichkeiten unter Berücksichtigung aller Skonti umgehend begleicht. Der Debitor hingegen begleicht die Rechnung dann beim Factor, in der Regel mit einem längeren Zahlungsziel.

Zum Vergleich: Hier der Ablauf des klassischen Factorings:

Welche Vorteile und Nachteile bietet das Reverse Factoring?

Das Reverse Factoring bringt verschiedene Vorteile für alle Beteiligten mit sich. Grundsätzlich trägt die verlässliche und zeitnahe Rechnungsbegleichung und das geringe Ausfallrisiko zu einem guten Verhältnis zwischen Lieferant und Abnehmer bei, wodurch langfristige Handelsbeziehungen entstehen können.

Reverse Factoring: Vorteile für Abnehmer

Der Abnehmer der Ware kann durch Reverse Factoring oft besonders gute Preise und Rabatte für die Produkte aushandeln. Durch das Abtreten der Verbindlichkeiten an den Factor und die schnelle Bezahlung durch ihn werden mögliche Skonti ideal ausgenutzt. Gleichzeitig profitiert der Debitor selbst von längeren und individuell festgelegten Zahlungszielen zwischen ihm und dem Factor.

Reverse Factoring: Vorteile für Lieferanten

Zugleich ein Vorteil für den Abnehmer als auch für den Lieferanten ist, dass der Lieferant durch die zuverlässige und schnelle Bezahlung stets weiter produzieren und liefern kann. Auch die frühzeitige Bezahlung der Verbindlichkeiten selbst ist ein nicht zu unterschätzender Vorteil.

| Lieferant | Abnehmer |

|

|

Wann kommt Reverse Factoring / Einkaufsfactoring zum Einsatz?

Reverse Factoring ist meist nur für Unternehmen mit hoher Bonität möglich. Ein gern genanntes Beispiel, wo Reverse Factoring häufig genutzt wird, ist die Automobil-Branche. Hier erhält ein großes Unternehmen diverse Lieferungen von zahlreichen Zulieferern und ist an der zuverlässigen Weiterproduktion der Lieferanten interessiert. Durch das Reverse Factoring entsteht eine stabile Lieferkette, da alle Verbindlichkeiten beglichen werden, während das eigentliche Produkt noch entsteht.

Hat Reverse Factoring Nachteile?

Als Nachteil des Reverse Factoring wird meist der komplexere administrative Aufwand gesehen. Während beim klassischen Factoring der Factoringkunde meist völlig frei entscheiden kann, ob er die Forderungen an jemanden Dritten verkauft, ist beim Reverse Factoring das Einverständnis von mehreren Parteien notwendig. Gerade wenn mehrere Lieferanten ins Spiel kommen, kann das aufwändig werden. Die meisten Interessenten für Reverse Factoring geht es im Grunde um die Erhöhung und den Schutz der eigenen Liquidität. Daher wenden sich diese alternativ auch anderen Instrumenten der Liquiditätsschonung und -erhöhung zu: Leasing und Absatzfinanzierungen etwa können mit anderen Mitteln ähnliche Erfolge für das Unternehmen erzielen.